成長株の株価暴落が怖い8-エムスリー

今年上半期の日本株市場は、久しぶりの活況で沸き返った。

日経平均株価はバブル期以来の3万3千円台にまで上昇し、年初来高値を更新する銘柄が続出。

著名投資家バッフェットをはじめ、外国人投資家がドッと日本株を買いにやってきたことが背景にあるのだろう。

しかし、目を凝らして市場を観察すると、株価が冴えない動きをしている銘柄も少なくない。

しかも、コロナ禍で成長銘柄として脚光を浴び、人気が過熱していた優良株が意外にもそうなっていることが目を引く。

勝ち組企業なのに、なぜか株価低迷

そんな典型例が、エムスリー株式会社である。

32万人の医師会員が登録する国内最大の医療従事者向け専門サイト「M3.com」を運営し、そのプラットホーム上で、医師に製薬会社からの情報を提供する「MR君」を主軸に、医療分野の人材関連サービス、治験支援サービスなど多彩な事業を展開する。

海外でも子会社を通じてプラットホームを展開して多数の医師会員登録者がおり、海外からの売上高は2023/3期で620億円、全体の27%に達した。

今や医療分野のDX化を担う中核企業として確固たる地位を築き、売上高はこの5年間で2倍、時価総額2兆円超えとなった勝ち組企業である。

にもかかわらず、株価の動きは冴えない。

2021年1月をピークとして、実に2年以上にわたって下落トレンドが続いているのだ。

エムスリーの株価チャート推移(2023.7.14まで・週足)

出所:Yahoo!ファイナンス

新型コロナウイルスの感染拡大で対面接触が困難になったため、当社が運営するネットインフラに対するニーズが急拡大し、特需が発生したことで、2020年に大きく株価を押し上げることとなった。

しかし、ピーク時にはPBRが40倍を超えていたから、さすがに過熱しすぎていた。

特需が一段落したとみるや、投資家が一斉に売りに回ったことが、株価急落の主因になっていることは間違いない。

それにしても、ここまで下落が続くと予想できた人は少ないだろう。

2019年末を基点にすると、エムスリーの株価低迷によって日経平均株価の上昇率がエムスリーを上回っており、エムスリーのほうはなんと元の水準にほぼ戻ってしまったのである。

エムスリーの株価と日経平均株価の動き比較(2019年末比)

注:青線(2413)がエムスリー

出所:Yahoo!ファイナンス

こうなると、高値づかみして塩漬けになってしまっている個人投資家が少なくないだろう。

株価が少し戻しても、こうした投資家からすぐに売りが出てくることになるので、なかなか上昇トレンドに転換しにくい。

しばらくの間は一進一退が続くかもしれない。

成長路線は不変

こんなに株価が下落するということは、エムスリーは業績が悪いのだろうか?

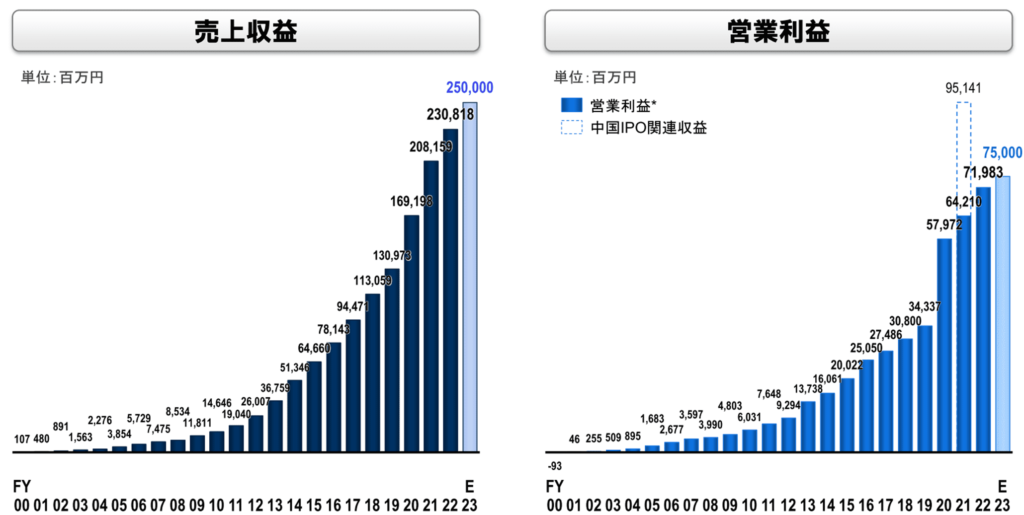

これが全く逆で、売上高・営業利益とも順調に伸びている。

2022年度は減益となったが、これは21年度には子会社が中国で上場した関連収益(下図右グラフの点線部分)が一過性で含まれていたことが大きい。

IPO収益を除けば、増収増益は崩れていない。

出所:決算説明会資料(2023年4月)

2020年度以降ワクチン接種支援などのコロナ関連の収益が上乗せされてきたが、コロナの第5類移行で今後はなくなっていくことが確実だ。

通常事業だけでさらに成長を続けていけるか、が今後の焦点になる。

エムスリーが公表している決算説明会資料では、2023年度売上高はコロナ関連が縮小するものの、前年度を上回る通常事業成長率を見込んだものとなっている。

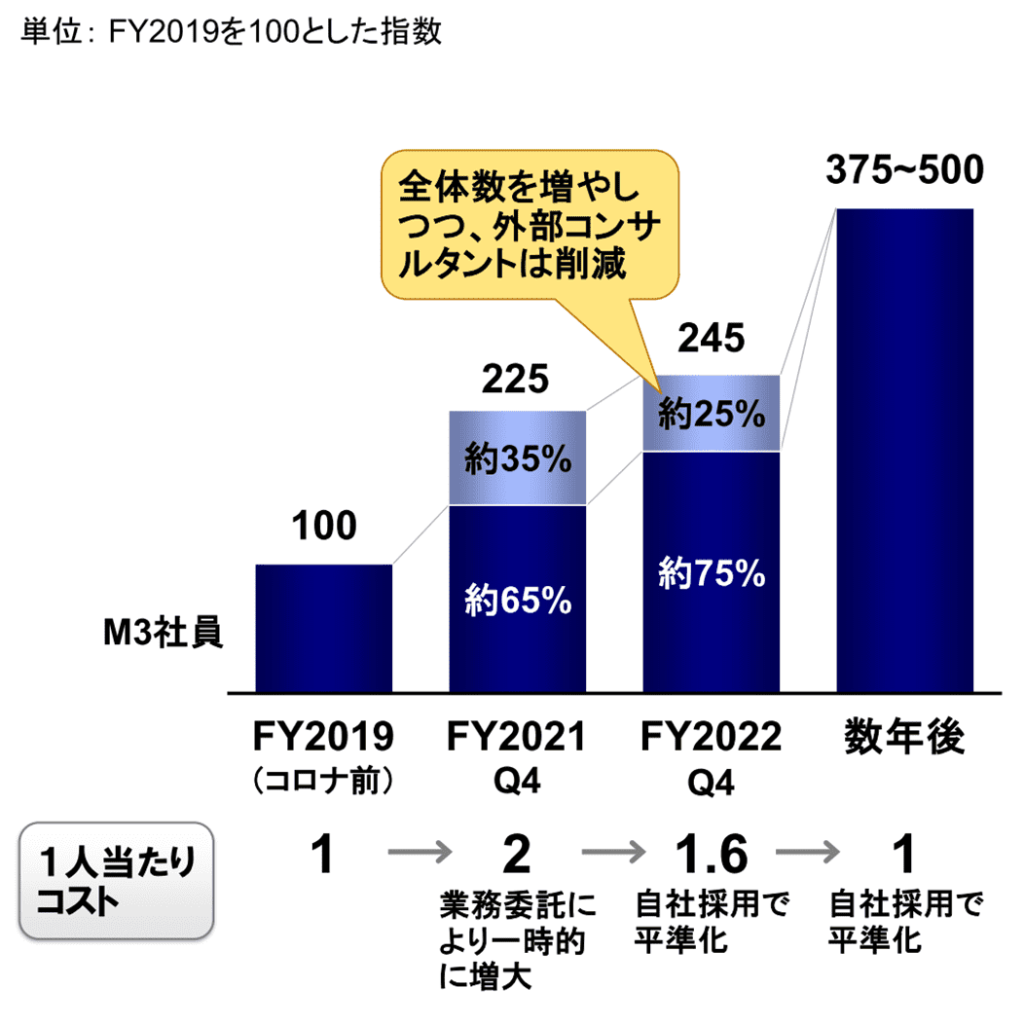

収益性の面でも、改善の余地が残されている。

現在、エムスリーは急激な需要増をこなせるだけの専門人材が社員だけでは追いつかず、一部を外部委託している。

数年後までに、人材確保が進んで徐々に解消されていくことで、利益率上昇につながっていくと期待される。

プロフェッショナル人材の増員イメージ

出所:決算説明会資料(2023年4月)

こうしてみると、エムスリーの成長性は低下したわけではなく、むしろ医療のDX化という長期トレンドに乗って着実に進展していきそうだ。

また、エムスリーはM&Aに積極的な経営方針をとっており、これまでも実績を残している。

事業基盤の拡充を図るためのM&Aは今後も行われるだろうから、そうした成長も期待できそうである。

今の株価水準はチャンスか?

現在のPERは40倍台で依然高水準だが、かつて100倍を超えていたことを思えば、2019年末の水準に下落した今の株価は大変お買い得のようにも思えてくる。

もっとも、時価総額が2兆円を超えたエムスリーが、今後さらに10倍の20兆円規模にまで成長するのかといえば、ハードルが極めて高いことは間違いない。

わが国で時価総額20兆円超の企業は、現在、トヨタ自動車1社である。

可能性としては、ソフトバンク・グループやオリエンタルランドなどと同じ10兆円規模が現実的だろう。

したがって、株価が5倍程度になることを期待して長期投資する、と考えるなら、エムスリーは悪くない投資先である。

前述したように、短期的には需給による株価調整が続く可能性があるが、中長期的な利益成長を背景とした株価上昇はかなり見込めるからだ。

財務上のリスク要因としては、M&Aに積極的であることの裏返しとして、多額の無形固定資産(のれん、カスタマーリレーションシップ、商標権など)が貸借対照表(B/S)に計上されていることが挙げられる。

特にここ3年は、M&Aによるのれんや無形資産の増加が著しい。

2023/3期のB/Sでは、のれんだけで713億円(総資産の17.8%)が計上されている。

当社は国際会計基準を採用しているので、もし買収した子会社の事業がうまくいかないことがあると、減損の可能性が生じることになる。

国内では圧倒的地位にあるエムスリーだが、海外市場では競合も激しいから、買収した海外子会社の業績に懸念が生じるかもしれない。

予想外の減損発生により利益が損なわれる可能性は、常に意識しておいたほうがよいだろう。