コタ(頭髪用化粧品)

コタ株式会社は、シャンプー、トリートメント、整髪料、ヘアカラー剤などの頭髪用化粧品を製造する企業である。

「女性は髪からもっと美しくなれる」がコタの謳い文句だ。

本社は京都府久御山町にある。

「でも、スーパーやドラッグストアでコタなんて見かけないよ」という読者も多いだろう。

それもそのはず、コタの製品は美容室にしか販売されていない“美容室専売品”なのである。

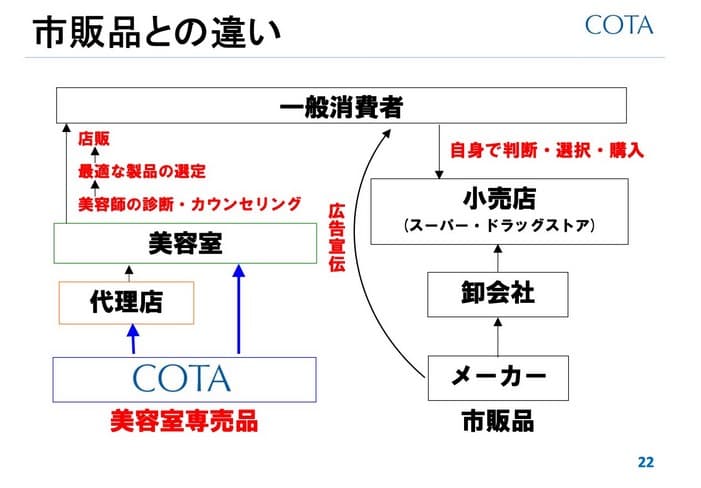

コタの販売先は基本的には業務用市場ということになり、同じ頭髪用化粧品でも、一般消費者に市販される商品とは別の市場を形成している。

参入企業も、市販品とは異なっている。

消費者は美容室でのみ買える

業務用なので、コタの頭髪用化粧品は美容室で使用される。

ただし、一般消費者はまったく入手できないというわけではなく、コタのシャンプーやトリートメントは、それらを取り扱っている美容室から購入することができる。

小売店ではなく、美容室を通じて消費者に販売されている点が、コタ製品の最大の特徴だ。

市販品とコタ製品の違いについて、同社は次のように説明している。

市販品は、消費者が自分で選びやすいように、種類を絞り込み、髪の状態に関わらず特に問題を感じにくいような製品設計となっている。

すなわち、幅広い層で使用され、「不満やクレームが出にくい製品」であることが優先される。

これに対しコタ製品では、髪のプロである美容師が一人ひとりの顧客の髪の状態を見極め、悩みや希望をヒアリングしてカウンセリングを行い、顧客ごとのヘアスタイルやヘアコンディションの維持に最適な製品を販売する。

そのために、コタはシャンプー、トリートメントのバリエーションを豊富に用意しており、多様な組み合わせを可能にする形態となっている。

同社の主力ブランド「コタ アイ ケア」であれば、18通りの組み合わせの中から選ぶことができる。

消費者にもメリットがある。

美容室でお試し体験することができ、効果を体感した上で購入することができるのだ。

大手ブランドの化粧品メーカーは、デパートで美容部員によるカウンセリング販売を行っている。

その美容部員の役割を、コタでは美容室の美容師にしてもらっている、と考えれば理解しやすいだろう。

コタ製品は美容室で使用されることが前提なので、プロでも満足できるように、品質や性能が確かで、高い信頼性をもつ。

市販品に比べて価格は高くとも、自分の髪に合うことが理解してもらえれば、消費者に継続して使ってもらえるという強い自信を同社はもっているようだ。

なお、コタ製品は美容室でしか販売されていないため、小売店やネット通販などで売られるものはすべて非正規ルートによる販売となる。

非正規販売は、コタのパートナーである美容室の販売機会を奪うことなるので、同社はその撲滅に向けて厳しい態度で臨んでいくことを表明している。

美容室との結び付きを強める「旬報店システム」

美容室に専売し、美容室を通じて消費者に販売するというビジネスモデルであれば、まず取引相手となる美容室を多く持つことが必要不可欠だ。

実は、業務用の頭髪用化粧品市場ではコタは二番手である。

トップ企業は、ミルボン。

売上高規模でみて、ミルボンはコタの5倍近くにもなる。

当然、美容室が開業する際にはミルボンとの取引を最初に始めることが多く、コタはそこに食い込んでいくことが求められる。

無事に取引が開始できた後も、そこからさらに、美容師から来店客にコタ製品を勧めてもらう関係を構築していかなければならない。

コタの取引先美容室は約1万2千軒、国内美容室は約25万軒あるので、現状ではまだ5%程度に過ぎない。

そこで、コタは美容室との絆を強めるために、他社にない独自の手法を編み出した。

それが「旬報店システム」と名付けられたコンサルティングサービスである。

旬報店システムは、コタ製品をすべて使うことを条件に、取引先美容室に業績向上のための経営コンサルティングを提供する仕組みだ。

取引先美容室から日々の営業データ(売上高、来店客数、提供サービス区分、スタッフ数等)をオンラインで送信してもらい、コタの独自ソフトウェアで分析して、経営改善に向けたアドバイスを行う。

さらには、経営理念の確立、中期経営計画の作成、財務管理、労務管理、店舗展開など、美容室経営が持続的に発展していくための相談にも乗る。

しかも、それらのサービスはすべて無償で提供される。

元々は、各月上旬・中旬・下旬ごとにデータのやり取りを行っていたことから、旬報店という名がついたそうだ。

現在では、ほとんどの旬報店美容室が毎日データを送信することが可能になっている。

同業他社でも、美容室向けにコンサルティングを行うことはそれほど珍しくはない。

ただ、同業他社は店づくりや美容技術を中心にしたコンサルティングであるのに対し、コタは業績改善という美容室経営そのものに深く関わっていく点が異なる。

これは、そもそも同社が「美容室経営の近代化」を掲げて創業された、という出自とも関係している。

旬報店になった美容室は、シャンプーなどの店販が伸び、実績として客単価の向上や時間当たり売上高の増加など業績向上に大きな効果を上げているようだ。

また、旬報店間の横のつながりができて、情報交流や士気の向上といった副次的な効果もみられるという。

旬報店システムを有り難いと考える美容室とは、おそらく成長意欲が高いオーナーが経営する優良美容室が中心となるのではないか。

個人が生業として細々とやっている零細店舗よりも、多店舗展開を視野に入れた企業的な経営体制をもつ美容室が多くなりそうだ。

コタ自身も、そうした優良美容室の開拓を優先していて、やみくもに取引先を増やそうとはしていないとみられる。

旬報店数は2021年3月末時点で約1600軒、コタの取引先軒数全体の13%程度になる。

同社の売上高全体に旬報店が占める割合は、推計で約65%である。

安定した成長が続いている

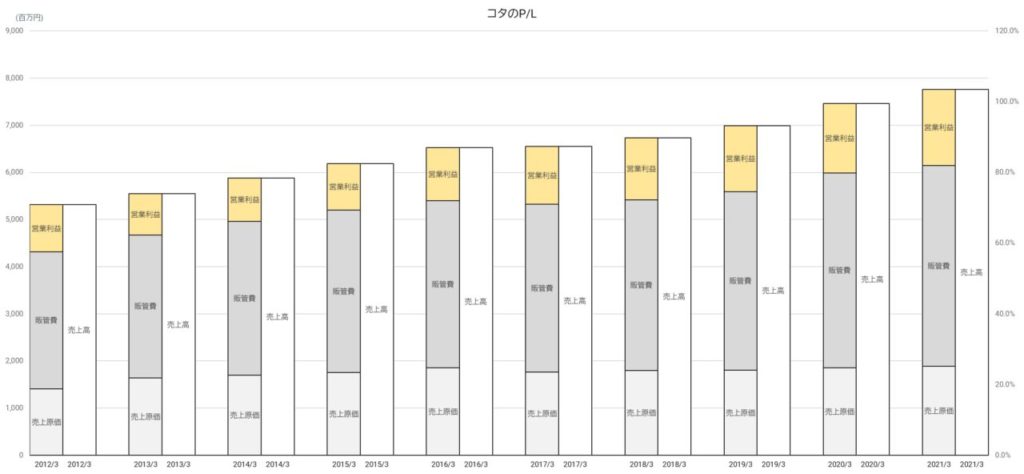

コタの業績推移をみると、派手さはないが、着実に増収・増益を重ねてきていることがわかる。

売上高は23期連続の増収、営業利益も2014/3期以来8期連続の増益を達成している。

コロナ禍で外出機会が減り、化粧品業界には逆風が吹いているが、コタに関してはほとんど影響がみられない。

髪の手入れは外出の有無に関わらず必要とされている、ということなのだろう。

売上高総利益率(粗利益率)が徐々に向上していることも注目される。

2014/3期は71.1%だったものが、2021/3期には75.6%まで高まっているのだ。

販管費増加の一部を原価低減によって吸収し、営業利益率は20%程度をキープできている。

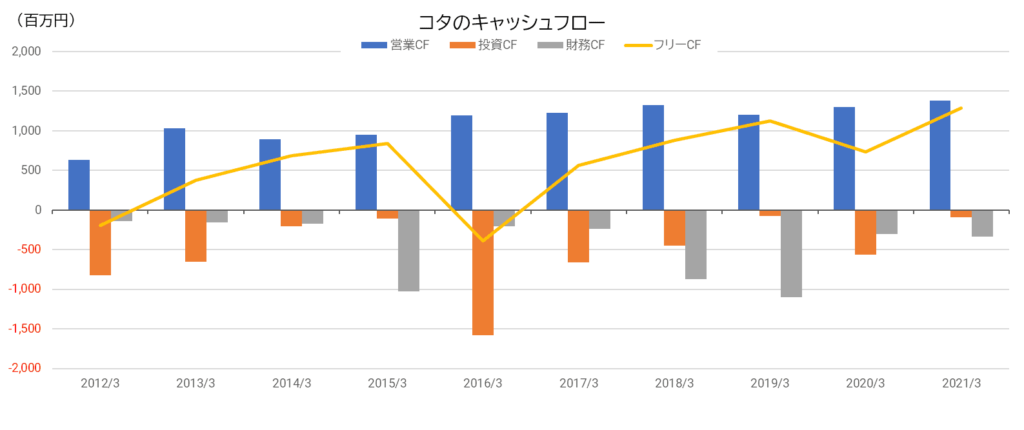

増益によって、キャッシュフロー(CF)も安定している。

設備投資額が大きかった2期を除き、フリーCFはプラスを維持できている。

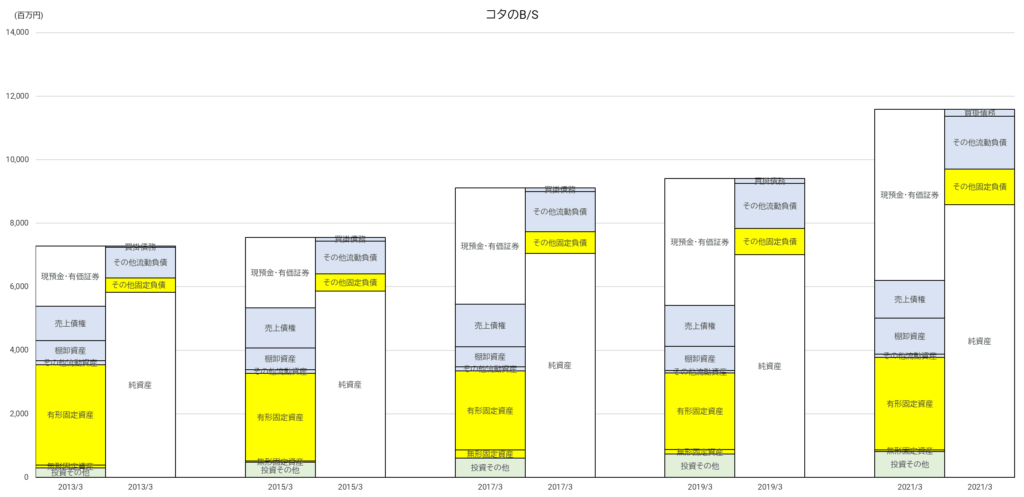

その結果、現預金等が積み上げることになり、財務の健全性は非常に高い。

財務データを見る限り、コタの現状は至って順調、という感じだ。

競合相手に比べて高収益

競合相手であるミルボンと比べてみることで、コタの特徴を浮き彫りにしていみよう。

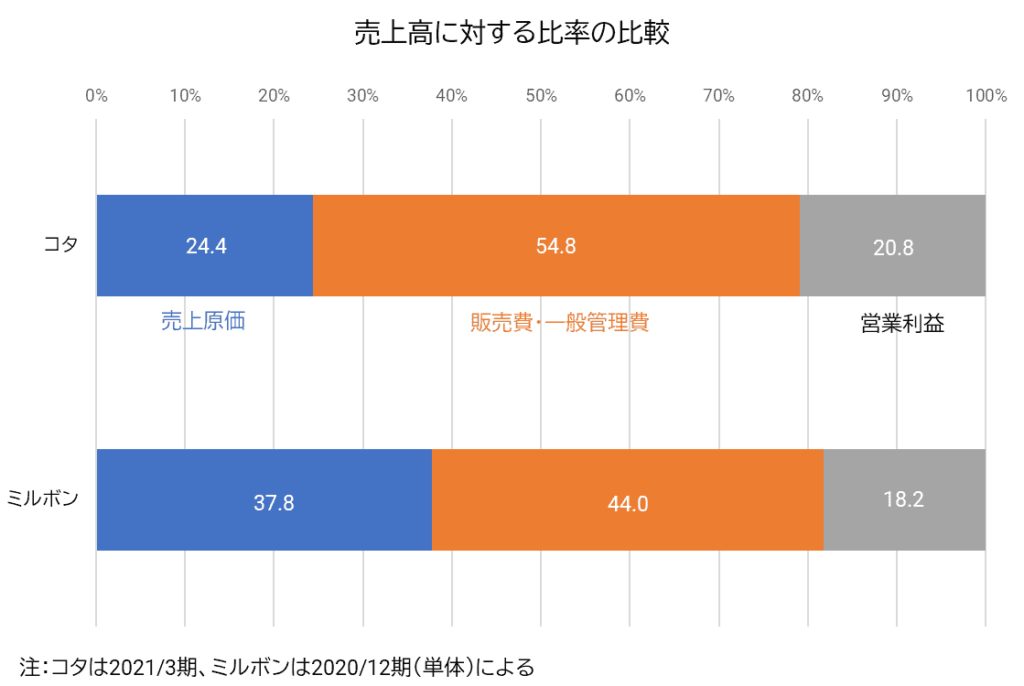

まず、売上高に対して売上原価・販管費・営業利益がどのような構成となるか比較してみよう。

ミルボンに比べて、コタの売上原価率は10ポイント以上低い。

裏を返せば、粗利益率が高い。

逆に、売上高販管費率は10ポイント高い。

おそらく、旬報店システムの運用にかかるコストが、販管費を押し上げているのではないだろうか。

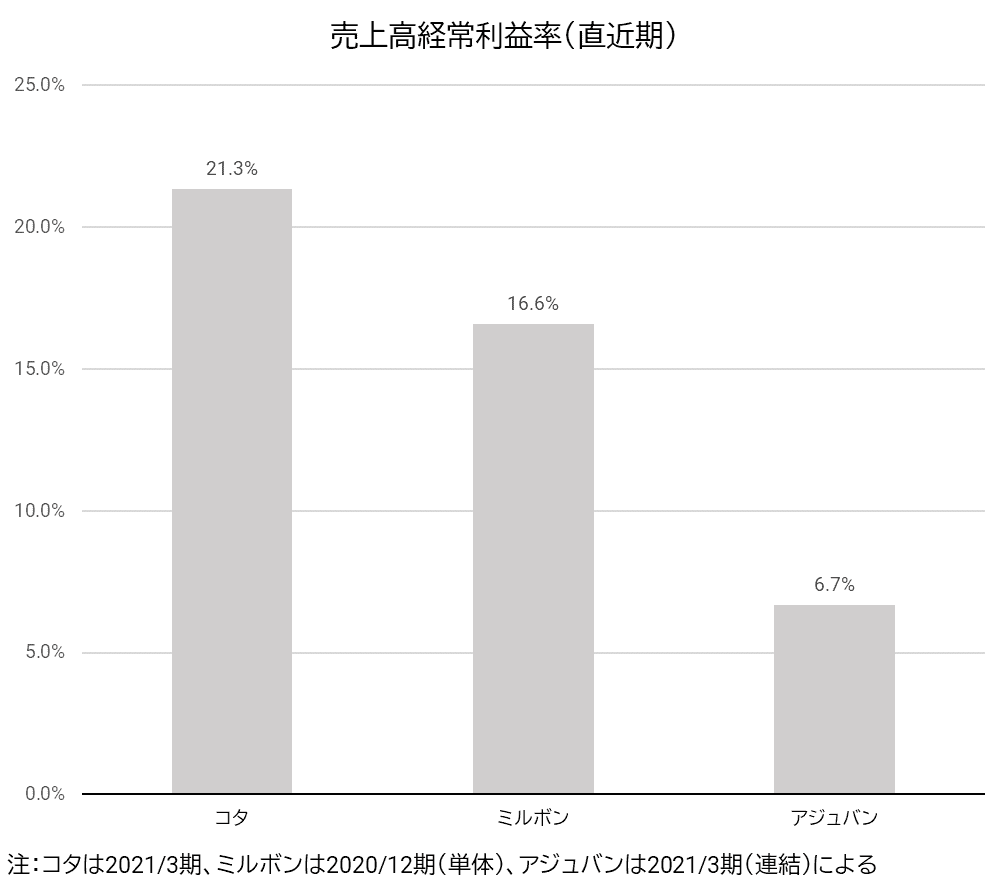

結果的に、規模的には大きな格差がありながら、直近期の売上高営業利益率はコタがやや上回る結果を出した。

これは、売上高経常利益率でみても同様である。

さらに、総資産経常利益率(ROA)でみても、コタはやはり優秀だ。

こうしたデータが物語るのは、コタが業務用の頭髪用化粧品業界でも屈指の高収益企業だ、ということである。

価格競争に晒され、広告宣伝に多額の費用をかけている市販品メーカーよりもコタの利益率が高いのは、なんとなく理解できる。

美容室専売品は美容師のカウセリングに基づいて販売され、価格よりも効能や使い勝手が重視されるものだ。

また、いったん美容室で使用が定着した場合、他社品に頻繁に変更される可能性は小さいはずだから、安定した販売量が期待できることも、工場の稼働率維持にとって大きい。

しかし、業界内比較でも利益率が高いとなると、なにか他にも秘密があるのか気になるところだ。

これに関して分析した記事等は、残念ながら見当たらない。

あくまで筆者の推測に過ぎないが、やはり、他社にはない旬報店システムがキーポイントではないだろうか?

美容室専売品が消費者に売れるどうかは、現場の美容師たちがどれだけ熱心に顧客に売り込んでくれるか、にかかっている。

旬報店システムは美容室経営の改善を目指すものだが、トイレタリー商品の店販が業績上の重要なポイントであることをオーナーに理解してもらうきっかけにもなる。

オーナーが経営に熱心であるほど、傘下店での店販を推進することになるのだろう。

消費者にとっても、髪の悩み、市販品に抱えていた不満などをプロのカウンセリングによって解消でき、生活の満足感を高めることができる。

もちろん、商品自体が優れたものであることは当然だが、美容室・来店客との間にWIN-WINな関係を築けていることが、コタの成功を支えているように思う。

あくまで国内にこだわる

順調に安定成長を続けるコタだが、今後はどうなるだろうか?

コタの業績伸長の鍵は、①取引先美容室数の増加、②頭髪用化粧品の需要動向、の2つにあると思う。

①に関しては、現状、全国の美容室の軒数は緩やかながら増加を続けている上、開業予備軍となる美容師数も増加傾向は変わらない(厚生労働省「衛生行政報告例」)。

だが、25万軒もある美容室が適正な数かというと、おそらく過剰だといわざるを得ないであろう。

なにせ全国のコンビニエンスストアが5.7万軒なのだから、その4倍以上というのはすごい数だ。

国内人口の減少や高齢化を考えれば、近い将来淘汰が進むだろうという予測が現実的だといえる。

コタ自身も、美容室の淘汰は不可避なものと捉えている。

しかし、経営力が高い美容室が生き残っていくとすれば、旬報店システムに参加している美容室の多くがそれに該当できると考えているようだ。

コタとしては、優良美容室との取引を継続的に拡大し、旬報店システムをテコに結び付きを強めていくことで、業績を伸ばしていく意向である。

②については、国内市場の成熟化が顕著な状況からみて、限られたパイの奪い合いで競争が激化するのではないかという懸念が挙げられる。

国内にこだわらず、海外に成長市場を求めていく道を模索する必要性も考えられるだろう。

実際、業界トップのミルボンは米国やアジア諸国に現地法人を設立しており、中国には工場も建設中である。

2020/12期には海外売上高の比率が16%を占めている。

これに対し、コタは海外展開には否定的である。

それは、国内市場に開拓余地がまだ多く残されていると考えているためだ。

コタが強調していることは、「ターゲットにしている市場は市販品を使用している消費者」であり、今ある業務用市場のシェア争いをしているのではない、ということだ。

スーパーやドラッグストアでシャンプーやトリートメントを購入し、使用している消費者は大勢いる。

その人たちに美容室専売品に乗り替えてもらえるように、美容室と協働していくことがコタの基本戦略である。

美容室専売品の市場をもっと拡大させよう、ということなのだ。

コタの説明を引用してみよう(出典:logmi Finance 「2021年11月26日 個人投資家向けIRセミナー」書き起こし)。

旬報店システムを導入され、店販に取り組まれた結果、2年後には店販による売上が2倍以上になるという成果が出ています。

この2倍以上という数字は、お取引先美容室が当社のノウハウを取り入れ、店販に取り組まれたことで、これまでにはなかった市場を開拓した結果です。

つまり、消費者の皆さまが、市販品のシャンプーやトリートメントから、美容室でのみ購入できる高品質・高付加価値なシャンプーやトリートメントに切り替えていただいた結果です。

そして、店販は、お取引先美容室の収益の向上にも大きく貢献しています。

(略)したがって、我々にとっての市場は「まだまだある」という状況のため、今海外に逃亡する必要は何もないと思っています。

むしろ、国内の美容室とともにと言うならば、自分たちだけが海外に行くのはスタンスとしてもおかしいのではないかと思い、国内の美容室にもっと頑張ってもらえるような提案、製品づくりをしていきたいと考えています。

こういう経営戦略だからこそ、海外展開など念頭にない、と断言できるのだろう。

そこには、「美容室経営の近代化」を掲げて創業したコタの矜持が垣間見えるようだ。

もちろん、国内にこだわるコタの経営戦略が適切なのかどうかは、評価は分かれるだろう。

しかし、「しっかりした経営理念をもつ、なかなか面白い会社だな」という感想をもつ人も多いのではないだろうか。