コロナでも元気な企業~西松屋チェーン

2020年度の企業業績はコロナ禍による悪化がひどいが、そんな状況下でも業界他企業を尻目に、好調な業績を上げている企業が俄然注目を集めている。

その代表格が、ベビー・子供用品の小売店として知られる株式会社西松屋チェーンだ。

本社は兵庫県姫路市にある地方企業だが、国内で1,000店余りの直営店舗を展開している全国チェーンである。

コロナが逆に追い風になった!?

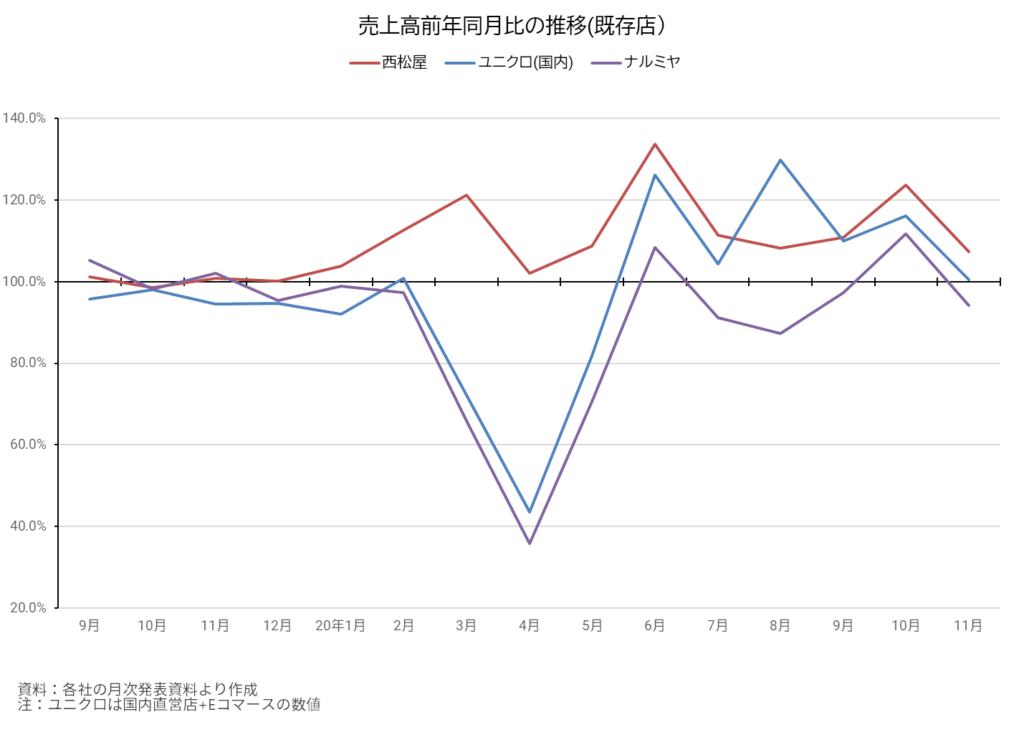

売上高の前年同月比の推移を、同社と、アパレル小売店の代表ともいえるユニクロ(国内)、同じベビー・子供用品小売業界のナルミヤ・インターナショナルの3社で比較したものが下図である。

新型コロナウイルス感染拡大の影響が顕在化した2月以降、西松屋はずっと前年同月比プラスを維持している。

特に、緊急事態宣言が発令された4、5月は、大幅マイナスに沈んだユニクロ、ナルミヤとは対照的だ。

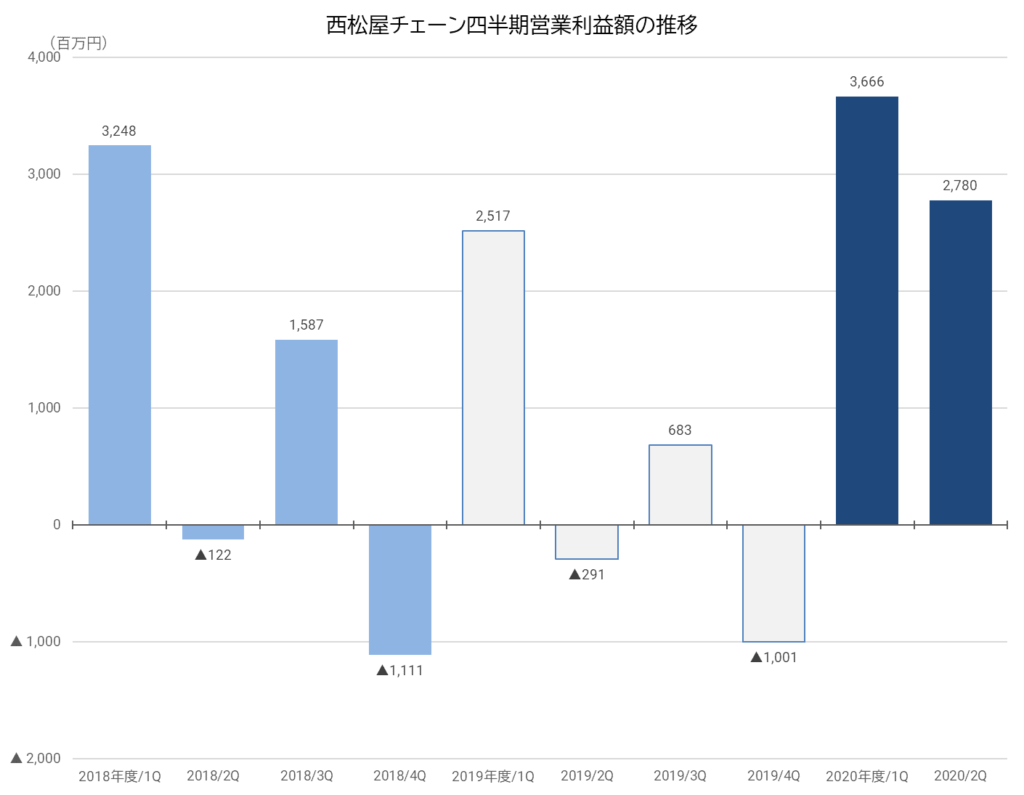

この結果、2020年度(2021/2期)の業績は好調に推移している。

季節的な動きとして、従来は第2四半期(6~8月)が営業赤字となることが通常だったが、今期はなんと大幅な黒字となった。

緊急事態宣言の解除で、来店客が逆に増えたことが要因だろう。

独自の店舗戦略がコロナ禍で奏功

西松屋の好調ぶりは当然関心を呼び、メディアでもその要因を解き明かそうとする論考が多数掲載された。

それらの分析でほぼ一致している要因が、「店舗立地」と「独特な店づくり」がコロナ禍でプラスに働いたことである。

ソーシャルディスタンスを意識して混雑を嫌い、近場で短時間での買い物を優先する消費者の志向にぴたりとマッチしたのだ。

まず店舗立地に関しては、西松屋の店舗の多くが、駅前や繁華街ではなく、ロードサイドなどの郊外にある。

その一方で、地価の高い東京・山手線内には1店もない。

1000坪ほどの郊外の土地に、平屋建ての独立店舗に広い駐車場を併設する、というのが同社の典型的な立地パターンだ。

土地の広さを生かして、入口付近に車を止められる、一台あたりの駐車スペースを広く取るなど、子供連れの親が買い物に来やすいように配慮している。

商圏人口は10万人を想定し、リピーターをたくさんつくることで採算をとっていく方針をとる。

店づくりに関しては、西松屋の代名詞ともいえるのが「ガラガラ店舗」である。

ベビーカーが楽にすれ違えるように広い通路を確保し、天井高は5メートルを基準とする。

マネキンや平置きのワゴン等は使わず、ハンガーがけのまま3段、4段と立体的に陳列する独自方式をとる。

高い場所にある商品は、客自身が備え付けの棒で取ってもらうようになっている。

来店客が増えて、どうしても混雑が解消できないようになってきたら、近隣にあえてもう1店を新規出店することも辞さない、という徹底ぶりだ。

こうした特色により、生活必需品を扱う店舗として、緊急事態宣言下においても、西松屋は一部店舗を除き営業を継続することができた。

ショッピングセンターへの出店が中心であるナルミヤの店舗が、休業・時短営業を余儀なくされて大打撃を受けたのとは、対照的な結果となったのだった。

しかも、西松屋の品揃えは、他社の同等商品より低価格の商品が多く、まとめ買い需要にも応えることができた。

同社はプライベート・ブランド(PB)商品に力を入れているが、発注ロットを増やせればコスト低減につながる。

コロナによる需要増によって、好循環が生まれてきたわけである。

ユニークな経営手法で連続増収

西松屋は、実にユニークな会社だ。

上述の店舗戦略も、小売業界の常識からみるとかなり異質である。

「店内ガラガラがいい」「坪効率は気にしない」「自社の店舗同士が来店客を食い合っても平気」というのは、他社からすると信じられない発想だろう。

そもそも、少子化が進展する日本市場で、ベビー・子供用品の小売チェーンが25年連続で増収を続けているのが凄い。

それを支えているのが、店舗の積極的なスクラップ・アンド・ビルドを行っていることである。

ちなみに、2020/2期は新規出店41、閉鎖39だった。

ネットショッピング隆盛の時代であっても、リアル店舗の展開にこだわっている。

その他にも、

「レイアウト・棚割り・オペレーションまで完全標準化された店舗を全国展開している」

「2~3人のパート従業員で店舗を運営し、過剰な接客はしない」

「一人の店長が複数店舗を掛け持ちする」

「メーカー出身の技術者を中途採用して商品開発を担当させる」

「機能を絞り込んだシンプルな商品を優先し、選択肢の幅を狭める」

など、他社ではあまり見かけない経営手法が満載だ。

業績が好調なことを受けて、こうした経営手法が改めて注目されている。

実は昨期まで減益傾向、コロナ後は楽観できない?

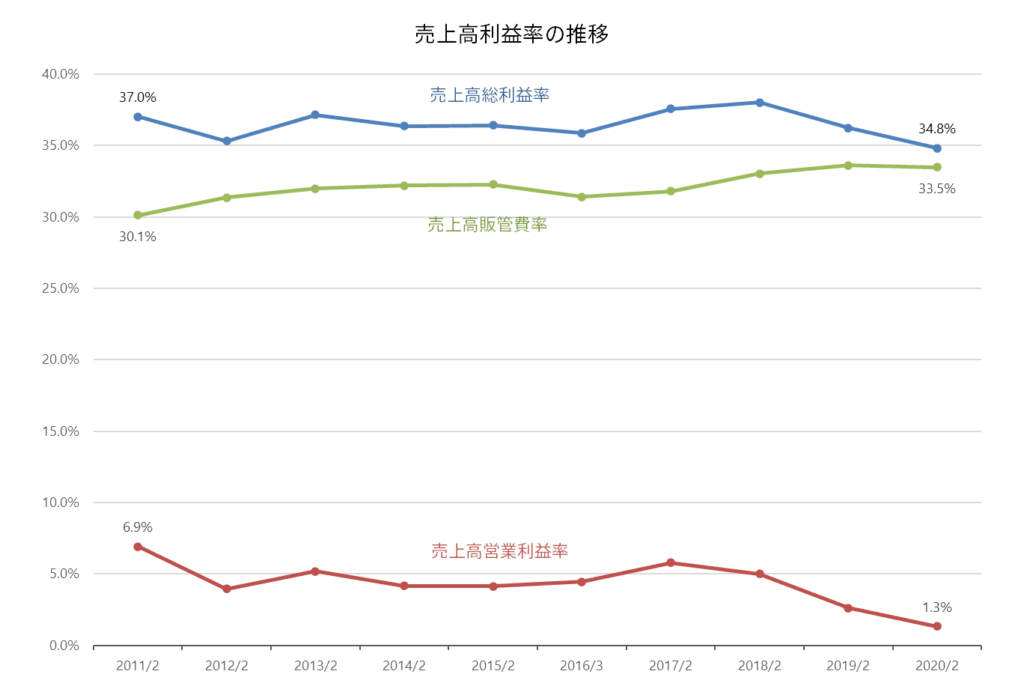

前掲グラフをご覧になってお気づきかと思うが、西松屋は2020/2期まで3期連続の減益に見舞われていた。

増収は続けていたものの、営業利益率の低下に苦しんでいたのだ。

売上高総利益率(粗利益率)が低下する一方、売上高販管費率がじりじりと上昇していたためである。

売上高総利益率の低下についての西松屋の説明(2020/2期有報)は、天候不順や暖冬などの影響で衣料品の売上が伸び悩み、値下げロス額が増加したことを挙げている。

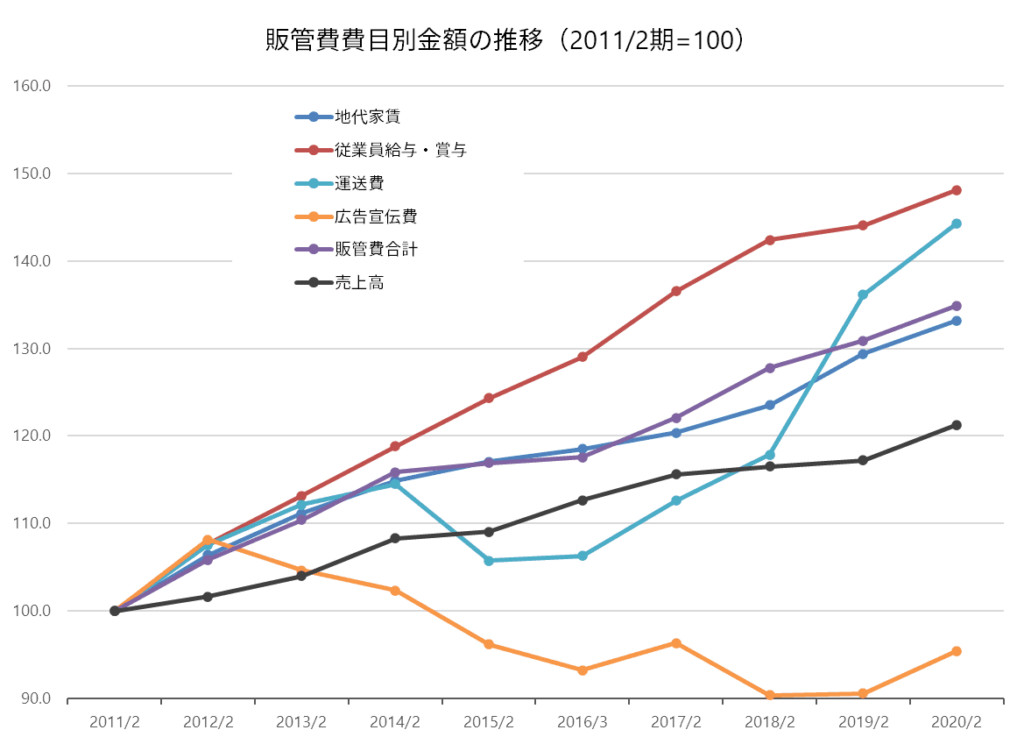

売上高販管費率の上昇については、売上高の伸びに比して、人件費、地代家賃、運送費などの増加率が大きい。

徐々に店舗運営コストが上がっていること、及びPB商品開発のため人材確保にコストを掛けていることがうかがえる。

出店適地が乏しくなってくれば、今後さらなるコスト負担増の可能性があるだろう。

子供服・服飾雑貨の分野では、専門店に加えて、ユニクロやしまむらといった、全国的なアパレル小売チェーンが販売体制を強化している。

おむつや離乳食などの育児用品の販売も、量販店、ドラッグストア、ホームセンターなど他業態からの進出が著しい。

さらに、Eコマースが進展していけば、競合はいっそう激しくなっていくことだろう。

決して、経営が順風満帆で進んできたわけではないのだ。

コロナ特需で好調な業績が、コロナ収束後も続くかどうかは予断を許さない。

西松屋自身も、増収の継続は経営の生命線と考えているのだろう。

独立店舗の出店だけでなく、ショッピングセンターへの出店強化、取り組みが遅れていた自社ECサイトの立ち上げを打ち出している。

自社ECサイトは、1,000店を超える店舗網で注文品を受領できるようにするなど、強みであるリアル店舗との連携を重視していく方針だ。

もっとも、新たな取組みによって、徹底したローコスト店舗経営に変化を求められる可能性もある。

これまでの勝ちパターンを超えて、新しいビジネスモデルを構築していけるのか?

来期以降の業績がどうなっていくか興味深い。