レンタル会社の財務データを読むポイント

以前、リース会社の財務データを読むポイントについて書いたことがあった。

今回は、第二弾として、レンタル会社の財務データを読むポイントを考えてみたい。

なお、リースとレンタルの違いについては前述記事の中で触れているので、そちらをご参照いただきたい。

サンプルとして使うのは、建設機械レンタル業界の西尾レントオール株式会社(東証第1部上場)だ。

同社は、1965年に道路機械を皮切りにレンタル事業を開始し、関西を基盤に全国展開する業界大手である。

建設機械以外に、イベント用関連機材にも強みを持つ。

B/SとP/Lの基本的特徴

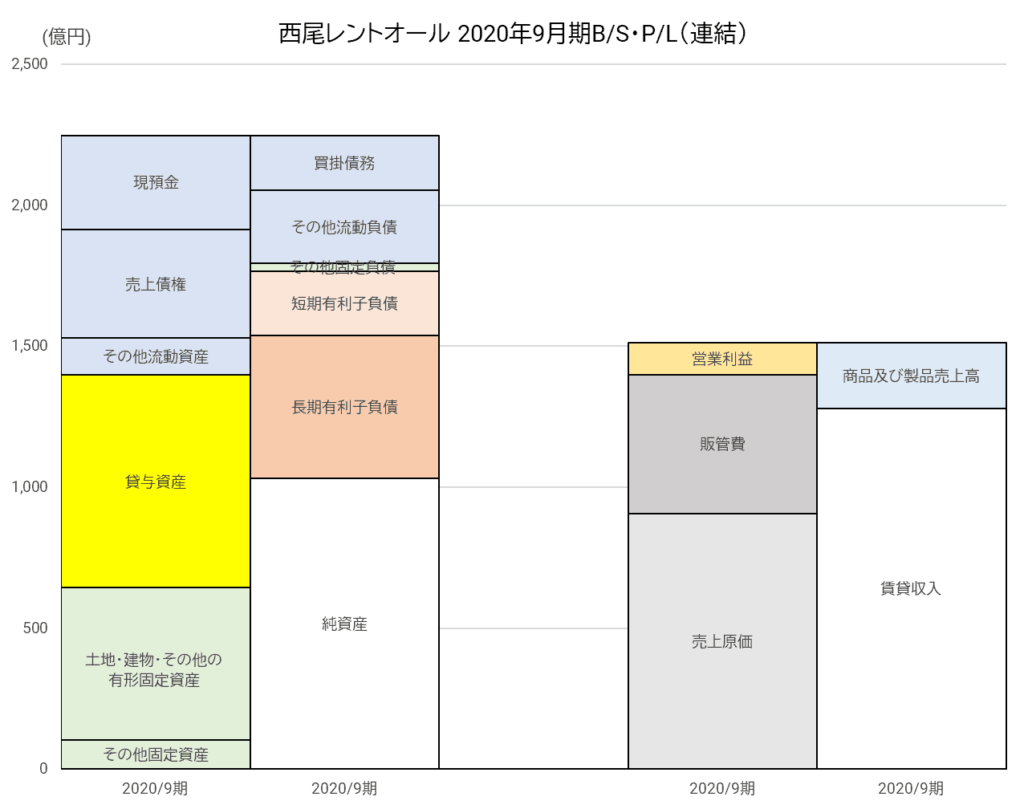

とりあえず、直近期(2020年9月期)の貸借対照表(B/S)と損益計算書(P/L)をみてみよう。

同一目盛で表示したのが下図だ。

B/Sにおいて一目で分かる特徴が、有形固定資産の中に「貸与資産」という項目があり、大きなウェイトを持っているということである。

他のレンタル会社でも、名称は「レンタル資産」「賃貸資産」など各社様々だが、同様の項目を持つことは共通している。

これが、レンタルの対象となっている資産ということである。

レンタルされる資産は「棚卸資産(在庫)」ではない、という点に注意して欲しい。

あくまで固定資産であるから、レンタル用の資産を購入すれば、それは仕入ではなく、設備投資の対象として考える必要があるということだ。

次に、レンタル用の資産を購入する資金を調達するために、有利子負債が比較的大きなウェイトを持つことも特徴の一つである。

その中身は銀行借入金だけでなく、社債、リース債務なども含まれる。

どのような構成になるかは、各社の財務戦略と密接な関係がある。

ちなみに、西尾レントオールでは積極的にリースを活用しており、リース債務が有利子負債の半分以上を占めている。

P/Lでは、売上高がレンタル料収入と商品(自社で製造する場合は製品)売上高の合算であることに気を付けたい。

西尾レントオールの場合はレンタル料収入が圧倒的に大きいが、他社では商品・製品売上高がかなり大きなウェイトを占めることも珍しくない。

これは、レンタル事業以外の事業での売上高がある場合に加えて、古くなったレンタル品を売却処分してしまうことも多いためである。

また、売上原価の内容についても注意が必要だ。

商品を売却する事業では商品仕入額が原価に算入されるが、先に触れたように、レンタル事業では仕入はそもそも発生しない。

では何が原価になるのだろうか?

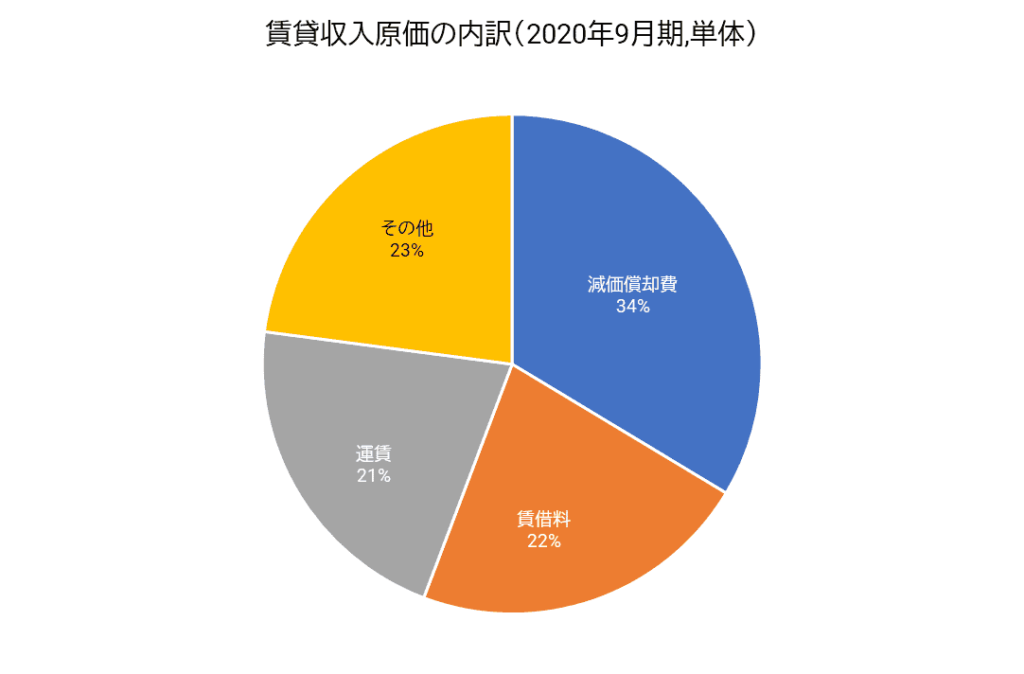

西尾レントオールの単体決算では、売上原価が賃貸収入原価と商品売上原価が分けて記載されている。

このうち、賃貸収入原価の内訳は下図のようになる。

原価全体の3分の1強を占めるのが、貸与資産の「減価償却費」である。

固定資産であるレンタル用資産の減価償却費が売上原価になるという点が、レンタル会社の財務の非常に重要なポイントである。

次いで、貸与資産をストックする場所を確保するために支払われるとみられる「賃借料」、建設現場等に貸与資産を運搬するコストとみられる「運賃」が各20%程度。

西尾レントオールは建設機械主体だからこの二つが大きかったが、レンタルの対象資産の種類によってどのような項目が大きくなるか構成は異なるので、各社ごとに確認をしておきたい。

他業種にはあまり見られないこれらの特徴をあらかじめ頭に入れた上で、レンタル会社の決算書を読み込んでいくことが求められる。

重要指標1~減価償却前営業利益(EBITDA)

さて、ここからは筆者が考えるレンタル業の重要指標を解説していきたい。

1つ目は、利益面の指標として「減価償却前営業利益」だ。

企業の業績をみる場合、本業の儲けを示す営業利益を重視するのが通常である。

しかし、レンタル業の場合は、減価償却費を差し引いた後の営業利益で業績を評価すると、不都合なことが出てくる。

レンタル用資産の減価償却費は、売上状況とは関係なく、償却期間内に毎期一定額が計上されることが多い。

そのため、減価償却が終わった途端、売上原価の減価償却部分が消えることになり、利益率が飛躍的に向上する。

資産そのものは大きく変化したわけではないのに、利益率が償却期間内かどうかによって大きく変わるというのは、連続した業績評価をする上ではどうもよろしくない。

特に、売上増を狙ってレンタル用資産を大幅に増やした場合、減価償却費が膨らんで利益を圧迫してしまうため、直後にはかえって減益になってしまう現象が起きる。

そこで、営業利益に資産の減価償却費を足し合わせた数値を使うほうが、業績推移の実態を掴む上で有効なのである。

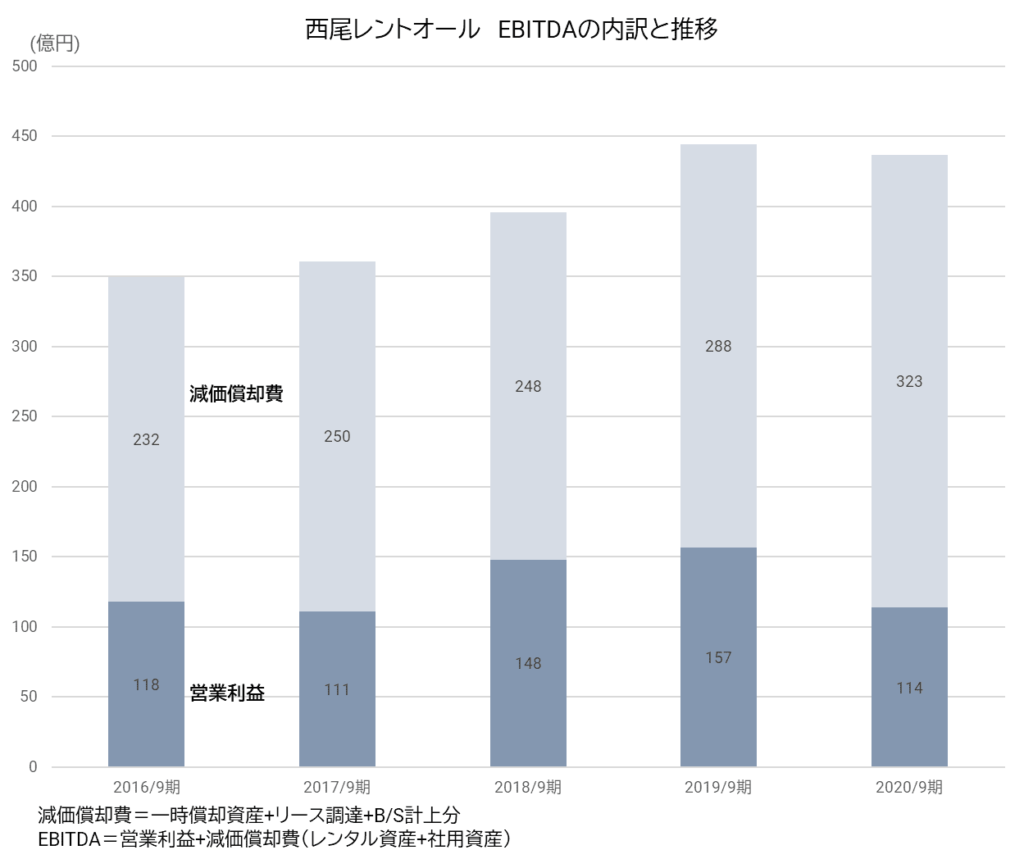

西尾レントオールでは、この指標を“EBITDA”と呼び、経営上の重要指標(KPI)として位置づけている。

なお、同社ではリース調達のウェイトが大きいためか、リース料なども減価償却費に含めてEBITDAを算出しているようだ。

西尾レントオールでは、上図のように、減価償却費が営業利益よりもずっと大きい。

営業利益だけをみれば、2020/9期は前期比マイナス27%減と大幅減益だったが、EBITDAベースでみると1.6%減に過ぎないことがわかる。

減価償却費の大幅な増加があったため、営業利益を圧迫しているのだ。

このように、単純に営業利益額だけを追うのでは、業績の実態を見誤ってしまう可能性がある。

また、減価償却費は実際には現金流出するわけではないので、次のレンタル用資産投資の源泉にもなる。

減価償却前営業利益という視点が重要だとおわかりいただけただろうか。

重要指標2~レンタル用資産の残高

2つ目として、「レンタル用資産の残高」の動向に目を配りたい。

レンタル事業の収入を単純に考えれば、

収入=レンタル用資産の規模×レンタル単価×稼働率

ということになる。

収入を増やすために最も手っ取り早い方法は、レンタル用資産の規模を大きくすることであるのは明白だろう。

成長の観点からは、レンタル用資産の残高増加が重要なのだ。

ただし、それは単に量を増やすということだけにはとどまらない。

何もせずにレンタル用資産の減価償却が進展すると、残高そのものは徐々に小さくなっていくことになる。

だが、それは同時に、資産の陳腐化が進んで、競争力が落ちることにもつながる。

競争力維持のため、最新機種の機器を常に取り揃えるとすれば、レンタル用資産への継続的な投資が不可欠なのである。

レンタル用資産の残高が増えているということは、そうした投資が行われている可能性を推測できる。

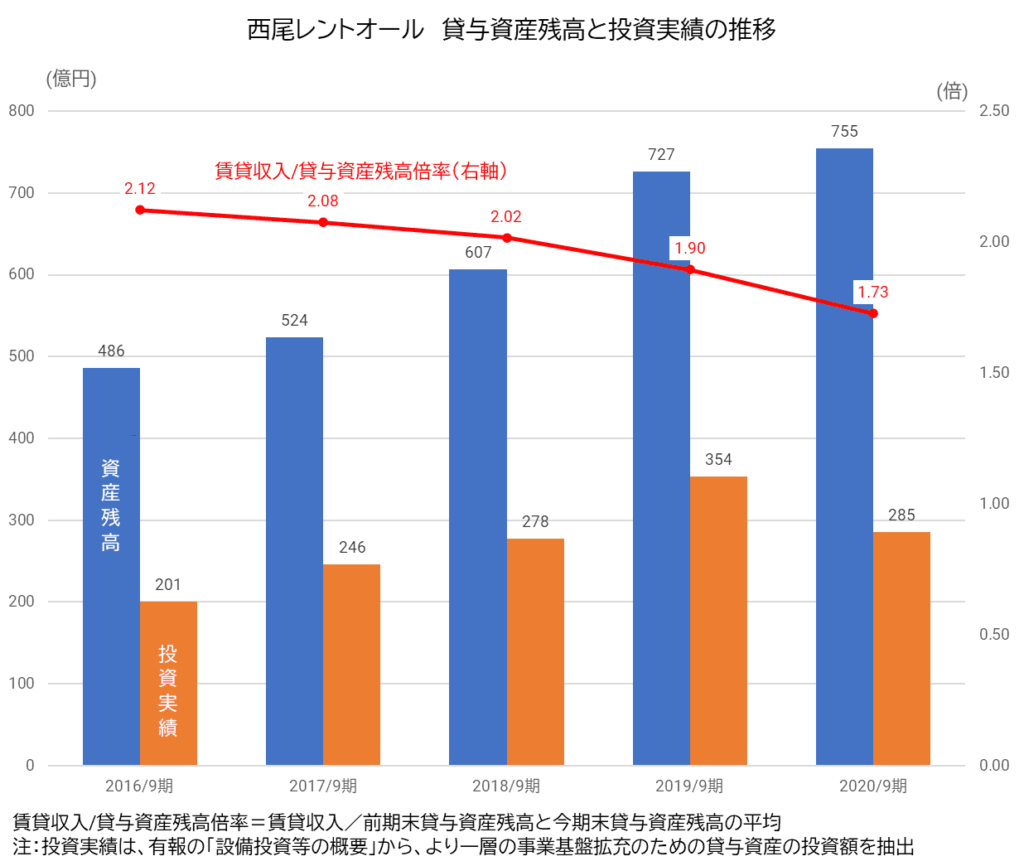

ご覧のように、西尾レントオールの貸与資産残高は増加を続けている。

さらに、同社は貸与資産への投資額自体も有報に記載してくれている。

2020/9期こそ、コロナ禍もあって投資額は減少したが、毎期、積極的な投資をしていることが確認できる。

量・質の両面から、レンタル用資産への投資額は重要な意味を持つ。

今後の成長を占う上でも、レンタル用資産への投資状況はウォッチしておきたい。

重要指標3~レンタル用資産の回転率

3つ目の指標は、レンタル単価や稼働率に関わるものとして、「レンタル用資産の回転率」を挙げる。

レンタル売上高をレンタル用資産残高で除した数値のことで、前掲図でいえば、赤い折れ線グラフで示した「賃貸収入/貸与資産残高倍率」がそれだ。

この指標から、一定のレンタル用資産からどれだけ効率的に収入が生み出されているか、をみることができる。

レンタル単価が高くても、あるいはレンタルの稼働率が高くても、いずれもこの指標は高くなる。

なので、この指標の推移をみれば、その会社のレンタル用資産に関する収益力の変化を知ることもできるというわけだ。

西尾レントオールについていえば、グラフからわかるように、賃貸収入/貸与資産残高倍率は低下傾向にある。

その背景には、先に述べたごとく、この数期間の積極的なレンタル用資産への投資で、貸与資産残高が顕著に増加していることがあるだろう。

今後、充実させたレンタル用資産からより多くの収入を上げ、資産効率を改善することが同社の経営課題の一つといえそうだ。

レンタル用資産の回転率を算出するにあたっては、できれば売上高をレンタル料収入に限定することが望ましい。

だが、レンタル会社であっても、純粋にレンタル料収入だけの数値を開示している企業は、意外に少ない。

レンタル用資産の売却による商品売上高や関連事業の収入等も含めて示されるケースが多いようだ。

各社の有報や決算説明資料などを参照して、その会社の開示状況に合わせた算出方法を模索することが必要なので、ご注意いただきたい。